Bank BUKU IV

(untuk penyusunan tesis)

Search This Blog

Wednesday, December 26, 2018

Monday, February 26, 2018

JUDUL

ANALISIS

PERBANDINGAN

KINERJA

KEUANGAN BANK BUKU IV DI INDONESIA

TAHUN 2012 - 2016

#Bank BUKU 4 # Kinerja Keuangan #

Sunday, February 25, 2018

BAB I PENDAHULUAN

1.1. Latar Belakang Penelitian

Sektor keuangan, khususnya perbankan, mempunyai peranan yang sangat penting dalam kegiatan perekonomian suatu negara. Sebagai lembaga perantara keuangan (financial intermediation), bank menjalankan fungsi utamanya untuk menghimpun dan menyalurkan dana dari dan kepada masyarakat luas. Selain pelaksana fungsi intermediasi, bank juga memberikan jasa kepada masyarakat dalam lalu lintas pembayaran dengan menyediakan berbagai produk dan layanan yang beraneka ragam sehingga akan lebih memudahkan bagi masyarakat dalam melakukan transaksi keuangan. Dalam dunia ekonomi yang modern seperti sekarang ini, sulit dibayangkan kehidupan ekonomi masyarakat tanpa keberadaan bank yang pada hakikatnya mengintermediasi dana dari pemiliknya (depositors) kepada perusahaan dan orang-orang yang membutuhkannya baik untuk investasi maupun keperluan konsumtif.

Ekonomi Indonesia yang tetap tumbuh sekitar 5% dari tahun ke tahun tidak terlepas dari peran lembaga keuangan perbankan dan tercapainya stabilitas sistem keuangan ditengah berbagai tantangan dan pengaruh perubahan ekonomi global, regional dan domestik. Pada level makro ekonomi, operasi instrumen moneter antara lain berupa penerbitan Surat Utang Negara (SUN) dan Sertifikat Bank Indonesia (SBI) melibatkan hubungan transaksi antara bank sentral dengan bank-bank umum sebagai pelaku utama (market player). Sementara pada level mikro ekonomi, bank masih menjadi sumber utama pembiayaan bagi sektor riil dalam berbagai sektor industri, perusahaan maupun perorangan walaupun ada juga alternatif sumber dana lain di pasar keuangan (financial market), seperti misalnya dari penerbitan saham dan obligasi di pasar modal (capital market) yang tampak makin berkembang.

Saat ini industri perbankan masih mendominasi sistem keuangan nasional dengan pangsa pasar sebesar 78.10% dari total aset lembaga keuangan (OJK, SPI 2016). Hingga Desember 2016 aset perbankan bank umum — konvensional dan syariah — sudah mencapai Rp6.730 triliun, tumbuh 8.87% secara tahunan dengan jumlah bank umum yang ada sebanyak 116 bank (Tabel 1.1). Selebihnya, yakni sekitar 22 persen atau sebesar Rp1.919 triliun, dipegang oleh industri keuangan non-bank (IKNB) yang dikenal sebagai Lembaga Keuangan Bukan Bank (LKKB) seperti perusahaan asuransi, perusahaan pembiayaan, dana pensiun dan lembaga jasa keuangan lainnya. Sebagian dari 116 bank tersebut, yakni sejumlah 43 perusahaan, telah ‘go public’ dengan nilai pasar (market capitalization) Rp1.340 triliun atau 23.28% dari total nilai pasar saham Bursa Efek Indonesia (BEI) tahun 2016 yang berjumlah Rp5.754 triliun (Tabel 1.2).

Sektor keuangan, khususnya perbankan, mempunyai peranan yang sangat penting dalam kegiatan perekonomian suatu negara. Sebagai lembaga perantara keuangan (financial intermediation), bank menjalankan fungsi utamanya untuk menghimpun dan menyalurkan dana dari dan kepada masyarakat luas. Selain pelaksana fungsi intermediasi, bank juga memberikan jasa kepada masyarakat dalam lalu lintas pembayaran dengan menyediakan berbagai produk dan layanan yang beraneka ragam sehingga akan lebih memudahkan bagi masyarakat dalam melakukan transaksi keuangan. Dalam dunia ekonomi yang modern seperti sekarang ini, sulit dibayangkan kehidupan ekonomi masyarakat tanpa keberadaan bank yang pada hakikatnya mengintermediasi dana dari pemiliknya (depositors) kepada perusahaan dan orang-orang yang membutuhkannya baik untuk investasi maupun keperluan konsumtif.

Ekonomi Indonesia yang tetap tumbuh sekitar 5% dari tahun ke tahun tidak terlepas dari peran lembaga keuangan perbankan dan tercapainya stabilitas sistem keuangan ditengah berbagai tantangan dan pengaruh perubahan ekonomi global, regional dan domestik. Pada level makro ekonomi, operasi instrumen moneter antara lain berupa penerbitan Surat Utang Negara (SUN) dan Sertifikat Bank Indonesia (SBI) melibatkan hubungan transaksi antara bank sentral dengan bank-bank umum sebagai pelaku utama (market player). Sementara pada level mikro ekonomi, bank masih menjadi sumber utama pembiayaan bagi sektor riil dalam berbagai sektor industri, perusahaan maupun perorangan walaupun ada juga alternatif sumber dana lain di pasar keuangan (financial market), seperti misalnya dari penerbitan saham dan obligasi di pasar modal (capital market) yang tampak makin berkembang.

Saat ini industri perbankan masih mendominasi sistem keuangan nasional dengan pangsa pasar sebesar 78.10% dari total aset lembaga keuangan (OJK, SPI 2016). Hingga Desember 2016 aset perbankan bank umum — konvensional dan syariah — sudah mencapai Rp6.730 triliun, tumbuh 8.87% secara tahunan dengan jumlah bank umum yang ada sebanyak 116 bank (Tabel 1.1). Selebihnya, yakni sekitar 22 persen atau sebesar Rp1.919 triliun, dipegang oleh industri keuangan non-bank (IKNB) yang dikenal sebagai Lembaga Keuangan Bukan Bank (LKKB) seperti perusahaan asuransi, perusahaan pembiayaan, dana pensiun dan lembaga jasa keuangan lainnya. Sebagian dari 116 bank tersebut, yakni sejumlah 43 perusahaan, telah ‘go public’ dengan nilai pasar (market capitalization) Rp1.340 triliun atau 23.28% dari total nilai pasar saham Bursa Efek Indonesia (BEI) tahun 2016 yang berjumlah Rp5.754 triliun (Tabel 1.2).

TABEL 1.1:

Jumlah Bank dan Aset Perbankan Tahun 2012 - 2016

Jumlah Bank dan Aset Perbankan Tahun 2012 - 2016

Sumber: diolah dari SKKI Bank Indonesia, Juni 2017

Sumber: diolah dari SKKI Bank Indonesia, Juni 2017

TABEL 1.2:

Jumlah Bank Go Public Tahun 2012 - 2016

Sumber: diokah dari Statistik BEI 2012 - 2016

Mengingat begitu dominannya peran perbankan di Indonesia, dalam sektor jasa keuangan dan khususnya pasar saham (stock market), maka tercapainya kinerja bank yang baik, yaitu kondisi keuangan bank yang sehat dan kuat, secara individual maupun keseluruhan dalam sistem keuangan tentunya dapat bersama-sama meningkatkan kontribusinya dalam pertumbuhan ekonomi. Demikian pula dengan kondisi makro ekonomi yang kondusif, hal ini dapat memberikan iklim usaha yang positif terhadap perkembangan industri perbankan itu sendiri. Hal sebaliknya dapat terjadi, misalnya kesulitan likuiditas pada suatu bank besar dapat menjalar (contagion effect) ke bank-bank lain sehingga mengganggu stabilitas sistem keuangan dan perputaran roda perekonomian, yang dampaknya akan menyulitkan bagi manajemen untuk mencapai tujuan profitabilitas bank dan bahkan dapat mengancam kelangsungan hidup perusahaan akibat hilangnya kepercayaan masyarakat pada dunia perbankan. Secara sederhana dapat dikatakan, dan mungkin akan lebih mudah dipahami, dengan anologi terminologi kedokteran bahwa perusahaan perbankan yang ‘sakit’ bukan hanya membahayakan dirinya sendiri, tetapi juga orang lain (Kasmir, 2014 hal.46). Singkatnya, bahwa kesehatan suatu perekonomian saling berhubungan erat dengan kesehatan bank-bank yang ada di dalamnya (Simpson, Investopedia).

Sejumlah regulasi, kebijakan, dan instrumen moneter yang bersifat ‘makro prudensial’ telah dibuat serta terus menerus disempurnakan oleh Bank Indonesia sebagai bank sentral atau banknya bank (banker’s bank). Dengan dibentuknya Otoritas Jasa Keuangan (OJK) pada tahun 2011, fungsi pengaturan dan pengawasan yang bersifat ‘mikroprudensial’ dan terintegrasi — untuk mewujudkan sistem perbankan yang sehat secara menyeluruh maupun individual — secara resmi telah beralih ke lembaga ini pada 31 Desember 2013 (BI, 2013 Siaran Pers).

Dalam hal permodalan (capital), Bank Indonesia — pada tahun 2012 lalu (PBI Nomor 14 Tahun 2012) — telah mengeluarkan aturan baru yang mengelompokkan kegiatan usaha bank umum berdasarkan modal inti yang dimiliki, yang disebut dengan istilah Bank Umum berdasarkan Kegiatan Usaha (BUKU), yaitu terdiri dari 4 kategori: BUKU 1, BUKU 2, BUKU 3 dan BUKU 4. Semakin tinggi modal inti bank, semakin tinggi BUKU dan semakin luas cakupan produk yang dapat diterbitkan atau aktivitas yang dapat dilakukan oleh bank. Peraturan ini kemudian dikonversi menjadi “Peraturan Otoritas Jasa Keuangan Nomor 6/POJK.03/2016 tentang Kegiatan Usaha dan Jaringan Kantor Berdasarkan Modal Inti”. Menurut OJK (Booklet Perbankan Indonesia 2017 hal. 122), bahwa dengan beroperasi sesuai dengan kapasitas modalnya, bank dipercaya dapat memiliki ketahanan yang lebih baik dan akan lebih efisien karena kegiatannya terfokus pada produk dan aktivitas yang memang menjadi keunggulannya.

Mengingat begitu dominannya peran perbankan di Indonesia, dalam sektor jasa keuangan dan khususnya pasar saham (stock market), maka tercapainya kinerja bank yang baik, yaitu kondisi keuangan bank yang sehat dan kuat, secara individual maupun keseluruhan dalam sistem keuangan tentunya dapat bersama-sama meningkatkan kontribusinya dalam pertumbuhan ekonomi. Demikian pula dengan kondisi makro ekonomi yang kondusif, hal ini dapat memberikan iklim usaha yang positif terhadap perkembangan industri perbankan itu sendiri. Hal sebaliknya dapat terjadi, misalnya kesulitan likuiditas pada suatu bank besar dapat menjalar (contagion effect) ke bank-bank lain sehingga mengganggu stabilitas sistem keuangan dan perputaran roda perekonomian, yang dampaknya akan menyulitkan bagi manajemen untuk mencapai tujuan profitabilitas bank dan bahkan dapat mengancam kelangsungan hidup perusahaan akibat hilangnya kepercayaan masyarakat pada dunia perbankan. Secara sederhana dapat dikatakan, dan mungkin akan lebih mudah dipahami, dengan anologi terminologi kedokteran bahwa perusahaan perbankan yang ‘sakit’ bukan hanya membahayakan dirinya sendiri, tetapi juga orang lain (Kasmir, 2014 hal.46). Singkatnya, bahwa kesehatan suatu perekonomian saling berhubungan erat dengan kesehatan bank-bank yang ada di dalamnya (Simpson, Investopedia).

Sejumlah regulasi, kebijakan, dan instrumen moneter yang bersifat ‘makro prudensial’ telah dibuat serta terus menerus disempurnakan oleh Bank Indonesia sebagai bank sentral atau banknya bank (banker’s bank). Dengan dibentuknya Otoritas Jasa Keuangan (OJK) pada tahun 2011, fungsi pengaturan dan pengawasan yang bersifat ‘mikroprudensial’ dan terintegrasi — untuk mewujudkan sistem perbankan yang sehat secara menyeluruh maupun individual — secara resmi telah beralih ke lembaga ini pada 31 Desember 2013 (BI, 2013 Siaran Pers).

Dalam hal permodalan (capital), Bank Indonesia — pada tahun 2012 lalu (PBI Nomor 14 Tahun 2012) — telah mengeluarkan aturan baru yang mengelompokkan kegiatan usaha bank umum berdasarkan modal inti yang dimiliki, yang disebut dengan istilah Bank Umum berdasarkan Kegiatan Usaha (BUKU), yaitu terdiri dari 4 kategori: BUKU 1, BUKU 2, BUKU 3 dan BUKU 4. Semakin tinggi modal inti bank, semakin tinggi BUKU dan semakin luas cakupan produk yang dapat diterbitkan atau aktivitas yang dapat dilakukan oleh bank. Peraturan ini kemudian dikonversi menjadi “Peraturan Otoritas Jasa Keuangan Nomor 6/POJK.03/2016 tentang Kegiatan Usaha dan Jaringan Kantor Berdasarkan Modal Inti”. Menurut OJK (Booklet Perbankan Indonesia 2017 hal. 122), bahwa dengan beroperasi sesuai dengan kapasitas modalnya, bank dipercaya dapat memiliki ketahanan yang lebih baik dan akan lebih efisien karena kegiatannya terfokus pada produk dan aktivitas yang memang menjadi keunggulannya.

Sebagaimana ditunjukkan Tabel 1.3 berikut, meskipun hanya ada empat bank yang termasuk dalam kelompok bank BUKU 4 yang masing-masing mempunyai modal inti di atas minimum Rp30 triliun, akan tetapi bank-bank dalam kelompok ini menguasai hampir separuh total aset bank umum konvensional tahun 2016 yang mencapai Rp 6.475 triliun.

TABEL 1.3:

Jumlah dan Aset Bank Umum Konvensional Berdasarkan BUKU

Jumlah dan Aset Bank Umum Konvensional Berdasarkan BUKU

Sumber: diolah dari Statistik Perbankan Indonesia (SPI) 2016

Sumber: diolah dari Statistik Perbankan Indonesia (SPI) 2016

Keempat bank yang dimaksud adalah tiga bank berstatus badan usaha milik negara (BUMN): PT Bank Mandiri (Persero) Tbk, PT Bank Rakyat Indonesia (Persero) Tbk, dan PT Bank Negara Indonesia (Persero) Tbk, serta satu-satunya bank umum swasta nasional (BUSN), yakni PT Bank Central Asia Tbk. Bank-bank tersebut sudah tak asing lagi dikalangan masyarakat dengan kantor cabang yang tersebar luas diseluruh penjuru nusantara. Aset Bank Mandiri dan Bank BRI telah tembus seribu triliun rupiah, berada pada peringkat ke-1 dan ke-2 masing-masing sebesar Rp 1.038 triliun (15.43%) dan Rp 1.003 triliun (14.91%); berikutnya di posisi ke-3 dan ke-4, Bank BCA dan Bank BNI masing-masing sebesar Rp 676 triliun (10.05%) dan Rp 603 triliun (8.96%).

TABEL 1.4:

Top 10 Bank Terbesar di Indonesia

Top 10 Bank Terbesar di Indonesia

(Berdasarkan Aset Tahun 2016)

Sumber: Diolah dari Laporan Tahunan 2016 Bank Yang Bersangkutan dan SPI 2016

Lebih dari itu, bank-bank BUKU 4 telah menjadi lembaga keuangan (financial institutions) terbesar di Indonesia saat ini, yang telah mengalami transformasi kegiatan usaha yang dulunya hanya sebagai bank saja, namun saat ini menjelma menjadi konglomerasi keuangan yang bukan hanya menjual produk dan jasa perbankan, melainkan juga menjual produk dan jasa keuangan lainnya. Bank-bank tersebut menjadi konglomerasi keuangan dengan memiliki anak perusahaan diperbankan syariah, perusahaan pembiayaan, asuransi, sekuritas, manajer investasi, dan lainnya (OJK, 2016, Pengawasan Mikro Prudensial hal.15).

Di Bursa Saham Indonesia (BEI), bank-bank BUKU 4 ini juga termasuk dalam peringkat top 10 saham unggulan berdasarkan kapitalisasi pasar (market capitalization) — yaitu harga saham per lembar dikali jumlah saham beredar — dan tergolong sebagai saham-saham unggulan yang sangat aktif diperdagangkan sehari-hari. Bank BCA terbesar ke-3 dengan nilai pasar (market value) yang mencapai Rp 378 triliun sementara bank BUKU 4 lainnya atau grup setara (peer group); tiga Bank BUMN, yakni Bank BRI dan Bank Mandiri terbesar ke-7 dan ke-8, masing-masing dengan nilai pasar sebesar Rp 285 triliun dan Rp 267 triliun, diikuti Bank BNI di peringkat ke-9 sebesar Rp 102 triliun (Tabel 1.5).

Sumber: diolah dari Statistik Bursa Efek Indonesia Tahun 2016

TABEL 1.5:

Top

10 Saham Terbesar di Bursa Efek Indonesia

(Berdasarkan

Kapitalisasi Pasar Tahun 2016)

Sumber: diolah dari Statistik Bursa Efek Indonesia Tahun 2016

Kepemilikan saham-saham mereka tersebar luas pada ratusan investor dan diminati terutama oleh para investor lembaga (institutional investors) — seperti perusahaan investasi, dana pensiun, dan reksa dana — baik lokal maupun asing, sehingga menjadi pusat perhatian para analis keuangan, lembaga pemeringkat efek, dan hampir tak pernah lepas dari sorotan media cetak dan TV akan perkembangan dan prospek perusahaan-perusahaan tersebut ke depan. Laporan keuangan (financial statements) mereka selalu dicermati para investor dan calon investor, karena informasi dan fakta material mengenai kegiatan operasional perusahaan, kondisi keuangan (financial condition) dan kinerja keuangannya (financial performance) dapat dipergunakan untuk menjadi dasar pengambilan keputusan.

Selain bermanfaat terutama untuk keperluan pihak investor serta pihak-pihak lain yang berkepentingan (stakeholders) di luar perusahaan seperti kreditor, analis keuangan dan regulator terkait — BI, OJK, dan LPS (Lembaga Penjaminan Simpanan), laporan keuangan juga merupakan sumber data penting dan informasi keuangan yang relevan untuk pemakai internal, yaitu pihak manajemen di dalam perusahaan itu sendiri. Bahwa salah satu tanggung jawab utama manajemen adalah untuk mencapai tujuan keuangan (financial objectives) perusahaan dan hal ini memerlukan: pertama, tetap memantau ukuran kinerja keuangan utama untuk setiap sasaran keuangan yang ditetapkan; kedua, menentukan penyebab penyimpangan dari ukuran dan mengambil tindakan korektif; (3) membandingkan kinerja aktual dengan ukuran kinerja utama (key perfomance measures); dan yang keempat, menyediakan informasi dan data untuk analisis kecenderungan jangka panjang (Crosson dan Needles, 2011, hal.556).

Sementara laporan laba rugi (income statement) memberikan informasi mengenai profitabilitas, kinerja bank dari waktu ke waktu biasanya diukur dalam kaitannya dengan analisis rasio, yang menggunakan informasi yang terkandung dalam neraca (balance sheet) maupun laporan laba rugi (Casu, 2015, hal. 273). Analisis rasio mengidentifikasikan hubungan-hubungan kunci antara komponen-komponen laporan keuangan — aset, liabilitas, modal, dan laba — dan sebagai alat ukur (yardstick) yang berguna untuk mengevaluasi kegiatan operasional perusahaan, posisi dan kinerja keuangan serta dapat mengungkapkan bidang yang memerlukan penyelidikan lebih lanjut.

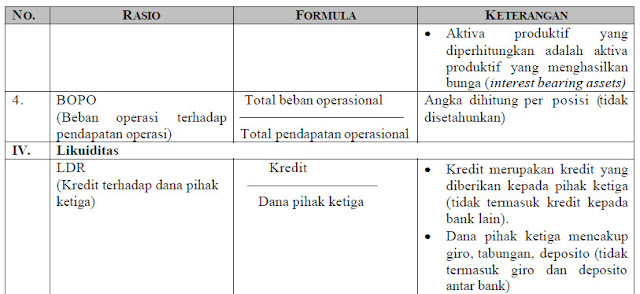

Terdapat seperangkat rasio keuangan utama (key financial ratios) yang lazim digunakan sebagai alat ukur atau indikator untuk memantau seberapa baik kinerja bank dalam dimensi-dimensi yang sangat penting bagi kondisi atau kesehatan keuangan (financial health) dan profitabilitas usahanya. Rasio-rasio yang dimaksud mencakup antara lain: (1) CAR (capital adequate ratio), (2) NPL (non performing loan, (3) LDR (loan to deposit ratio), (4) NIM (net interest margin), (5) BOPO (biaya operasional terhadap pendapatan operasional), (6) ROA (return on assets) dan (7) ROE (return on equity). Rasio-rasio ini mengukur dan memungkinkan evaluasi dengan cepat terhadap aspek-aspek kunci yang menentukan kinerja bank seperti permodalan, risiko likuiditas, risiko kredit, dan proftabilitas.

Secara tradisional, penggunaan analisis rasio berdasarkan data laporan keuangan perusahaan sering dikategorikan sebagai likuiditas (liquidity), solvabilitas (solvency), dan profitabilitas (profitability) (Weygandt, 2013, hal. 841). Ketiga aspek ini mempunyai keterkaitan satu sama lain. Kejadian yang berdampak negatif pada aspek likuiditas bank apabila tidak segara ditangani akan menimbulkan permasalahan lanjutan berupa masalah solvabilitas (Hadad, 2003, hal.3). Berlaku perimbangan (trade off) di antara likuiditas dan profitabiltas, solvabilitas dan profitabilitas, serta likuiditas dan solvabilitas (Casu, 2015, hal. 293-302). Profitabilitas adalah hasil akhir dari sejumlah kebijakan dan keputusan dan rasio profitabilitas menunjukkan akibat gabungan dari likuiditas, manajemen aset, serta utang terhadap hasil operasi. (Brigham dan Daves, 2007, hal. 259). Penurunan profitabilitas dan rasio likuiditas merupakan indikator kunci kemungkinan kegagalan (Crosson dan Needles, 2011, hal. 556).

Sehubungan dengan itu keputusan-keputusan investasi (manajemen aset) dan pendanaan (manajemen liabilitas dan permodalan) perlu mempertimbangkan dilakukannya bauran keputusan keuangan (financial decision) yang simultan, terkordinasi, serta fleksibel, termasuk pengelolaan risiko likuiditas (liquidity risk), risiko kredit (credit risk) dan berbagai jenis risiko lainnya yang senantiasa melekat pada kegiatan usaha pokok bank atau fungsi intermediasi bank dalam upaya menghimpun dana simpanan (funding) dan memberikan pinjaman (lending) — keduanya merupakan komponen terbesar pada nerara bank: pinjaman (loan) atau kredit yang disalurkan pada sisi aset dan dana simpanan yang diterima pada sisi liabilitas.

Terlepas dari ukuran, jenis dan karakteristik spesifik bisnis perbankan, pada intinya bank harus senantiasa mampu untuk memenuhi semua kewajiban-kewajiban keuangan jangka pendeknya (likuiditas) maupun kewajiban jangka panjang (solvabilitas) yang jatuh tempo serta mampu menghasilkan laba (profitabilitas) yang memadai atas dana-dana yang diinvestasikan pemiliknya (permodalan) dalam perusahaan pada tingkat risiko yang dapat diterima. Suatu bank dapat saja mengalami masalah likuiditas, solvabilitas dan atau operasional bank yang tidak menguntungkan, kecuali jika sumber-sumber daya keuangannya — aset, liabilitas, dan modal — dikelola dengan cara seefektif dan seefisien mungkin, serta dengan tetap mengedepankan prinsip kehati-hatian bank (prudential banking) dan penerapan manajemen risiko. Hasil gabungan dari semua keputusan manajemen dapat dilihat secara periodik ketika prestasi perusahaan dievaluasi melalui berbagai laporan keuangan dan analisis khusus (Helfert, 2001, hal. 4).

Lalu bagaimanakah sesungguhnya dengan perkembangan prestasi atau kinerja keuangan bank BUKU 4 selama lima tahun terakhir ini (2012–2016)? Apakah upaya manajemen untuk mencapai tujuan profitabilatas bank sejalan dengan usaha mempertahankan kondisi keuangan perusahaan yang sehat? Mengapa satu perusahaan mempunyai kondisi dan kinerja keuangan yang relatif lebih baik daripada yang lain; sebaliknya, mengapa kondisi dan kinerja keuangan satu perusahaan relatif lebih buruk daripada yang lain? Pada banyak situasi, menurut Anthony dkk. (1984, hal.113) akan ada variabel-variabel kunci (key variables) atau faktor-faktor kunci sukses (key success factors) dalam organisasi perusahaan yang biasanya menunjukkan atau menentukan keberhasilan organisasi perusahaan. Berdasarkan latar belakang di atas, penulis tertarik untuk mencoba melakukan kajian perbandingan mengenai kinerja keuangan Bank BUKU 4 yang telah ‘go public’ tersebut dalam bentuk tesis yang berjudul “Analisis Perbandingan Kinerja Keuangan Bank BUKU 4 pada Bursa Efek Indonesia Tahun 2012–2016”.

1.2. Rumusan Masalah

Sebagaimana telah dikemukakan, Bank Mandiri adalah bank yang memliki aset terbesar di Indonesia, kemudian diikuti oleh Bank BRI, Bank BCA dan Bank BNI. Data tingkat pertumbuhan tahunan majemuk (Compound Annual Growth Rate atau CAGR) komponen aset, modal inti, dan laba bersih (net income) untuk keempat bank ini periode tahun 2012-2016 dapat dilihat pada Tabel 1.6.

Dalam periode 2012 sampai dengan 2016, tercatat semua bank BUKU 4 menunjukkan pertumbuhan rata-rata tahunan (CAGR): Aset 11.09%, Modal Inti 20.03% dan Laba Bersih 6.39%; kecuali Bank Mandiri khususnya pada komponen laba bersihnya (net income), yaitu minus -1.80% (CAGR) dan minus -9% di tahun 2016 menjadi Rp 14.650 triliun dari Rp 16.014 triliun tahun 2012. Beberapa fakta menarik lainnya, dengan angka pertumbuhan sebesar 12.59% (CAGR), jelas terlihat tingkat pertumbuhan aset Bank BNI selama 5 tahun terakhir relatif tertinggi diantara bank BUKU 4 sementara aset Bank BCA mempunyai tingkat pertumbuhan relatif terendah, yaitu hanya sebesar 8.84% (CAGR) saja.

TABEL 1.6:

CAGR Aset, Modal Inti dan Laba Bersih Bank BUKU 4

CAGR Aset, Modal Inti dan Laba Bersih Bank BUKU 4

Akan tetapi bila diamati pada komponen laba bersih (net income), justru Bank BCA berhasil mempetahankan tingkat pertumbuhan yang solid dan tertinggi yaitu CAGR laba bersihnya sebesar 11.98% dan naik 76% menjadi Rp 20.632 triliun di tahun 2016 dari Rp 11.718 triliun tahun 2012. Keadaan sebaliknya terjadi pada bank BRI; bank ini memiliki modal inti terbesar yaitu Rp 139.786 triliun di tahun 2016 dengan tingkat pertumbuhan 22.06% (CAGR) dan memiliki aset kedua terbesar setelah Bank Mandiri, namun kelihatannya relatif kurang sepadan dengan tingkat pertumbuhan laba bersihnya, yakni sebesar 7.20% (CAGR) saja menjadi Rp 26.228 triliun di tahun 2016 dari Rp 18.687 triliun tahun 2012, jauh lebih rendah bila dibandingkan dengan Bank BCA dan Bank BNI.

Keadaan ini memberikan gambaran umum dan indikasi awal bahwa kondisi dan kinerja keuangan bank BUKU 4 tersebut mempunyai cici-ciri atau karakteristik tertentu yang perlu ditelusuri lebih jauh lagi dan pendalaman yang seksama terkait dengan aspek permodalan (capital), risiko likuiditas (liquidity risk), risiko kredit (credit risk), dan profitabilitas (profitability). Sehubungan dengan hal-hal itu dan atas dasar studi literatur serta tinjauan hasil-hasil penelitian terdahulu yang dibahas tersendiri pada bagian Bab 2 (Landasan Teori), penelitian ini diarahkan untuk mendapatkan jawaban atas pernyataan masalah (problem statements) sebagai berikut:

Apakah terdapat perbedaan yang signifikan kinerja keuangan Bank BUKU 4 ditinjau dari rasio keuangan: (1) CAR (Capital Adequacy Ratio), (2) LDR (Loan to Deposit Ratio), (3) NPL (Non Performing Loan), (4) BOPO (Biaya Operasional terhadap Pendapatan Operasional), (5) NIM (Net Interest Margin), (6) ROA (Return On Asset), dan (7) ROE (Return on Equity)”?

1.3. Tujuan Penelitian

Penelitian

ini dilaksanakan untuk mencapai 2 (dua) tujuan berikut ini:

(1) menganalisis kinerja keuangan Bank BUKU 4 periode tahun 2012 sampai 2016 dengan menggunakan 7 (tujuh) rasio keuangan bank yang mencakup aspek permodalan, risiko likuiditas, risiko kredit, dan profitabilitas;

(2) membandingkan dan mengevaluasi kinerja Bank BUKU 4 berdasarkan kinerja industri perbankan sebagai standar perbandingan

Hasil penelitian ini diharapkan dapat memberikan manfaat antara lain sebagai berikut:

(1) Dapat digunakan sebagai salah satu sumber informasi keuangan dalam pengambilan keputusan bagi berbagai pihak yang berkepentingan dengan perbankan BUKU 4, khususnya investor dan calon investor saham di Bursa Efek Indonesia (BEI).

(2) Memperkaya wawasan dalam bidang studi ilmu manajemen keuangan (financial management) terutama perbankan (banking).

(3) Dapat digunakan sebagai sumber referensi dan bahan kepustakaan bagi berbagai kalangan terutama untuk penelitian lebih lanjut tentang kinerja keuangan Bank BUKU 4 di Indonesia.

Saturday, February 24, 2018

BAB II LANDASAN TEORI

2.1. Pengertian Bank

Di bagian awal bab pendahuluan, telah dikemukakan sepintas bahwa pada hakikatnya bank adalah salah satu lembaga keuangan (financial institution) yang menjalankan fungsi perantaraan keuangan (financial intermediation), yakni menghimpun dana dari pemiliknya (depositors) dan kemudian menyalurkan dana kepada perusahaan dan orang-orang yang membutuhkannya (borrowers). Selain kedua fungsi utama tersebut, yaitu bank sebagai penghimpun dan penyalur dana masyarakat, bank pula memberikan bermacam-macam jasa keuangan dalam lalu lintas pembayaran. Singkatnya, menurut Casu dkk. (2015, hal.3), bank adalah perantara keuangan (financial intermediary) yang mengadakan simpanan (deposits), pinjaman (loans), dan jasa pembayaran (payment services).

Dalam Kamus Besar Bahasa Indonenesia (KBBI), bank diartikan sebagai badan usaha di bidang keuangan yang menarik dan mengeluarkan uang dalam masyakarat, terutama memberikan kredit dan jasa dalam lalu lintas pembayaran dan peredaran uang, dan yang dimaksud dengan perbankan adalah segala sesuatu mengenai bank. Definisi ini cukup jelas tapi belum seformal pengertian bank menurut UU No. 10 Tahun 1998 tentang Perbankan yang merupakan perubahan atas UU No. 7 Tahun 1992. Dalam Undang-undang ini yang dimaksud dengan bank (Pasal 1 Ayat 2) dan perbankan (Pasal 1 Ayat 1) adalah sebagai berikut:

Di bagian awal bab pendahuluan, telah dikemukakan sepintas bahwa pada hakikatnya bank adalah salah satu lembaga keuangan (financial institution) yang menjalankan fungsi perantaraan keuangan (financial intermediation), yakni menghimpun dana dari pemiliknya (depositors) dan kemudian menyalurkan dana kepada perusahaan dan orang-orang yang membutuhkannya (borrowers). Selain kedua fungsi utama tersebut, yaitu bank sebagai penghimpun dan penyalur dana masyarakat, bank pula memberikan bermacam-macam jasa keuangan dalam lalu lintas pembayaran. Singkatnya, menurut Casu dkk. (2015, hal.3), bank adalah perantara keuangan (financial intermediary) yang mengadakan simpanan (deposits), pinjaman (loans), dan jasa pembayaran (payment services).

Dalam Kamus Besar Bahasa Indonenesia (KBBI), bank diartikan sebagai badan usaha di bidang keuangan yang menarik dan mengeluarkan uang dalam masyakarat, terutama memberikan kredit dan jasa dalam lalu lintas pembayaran dan peredaran uang, dan yang dimaksud dengan perbankan adalah segala sesuatu mengenai bank. Definisi ini cukup jelas tapi belum seformal pengertian bank menurut UU No. 10 Tahun 1998 tentang Perbankan yang merupakan perubahan atas UU No. 7 Tahun 1992. Dalam Undang-undang ini yang dimaksud dengan bank (Pasal 1 Ayat 2) dan perbankan (Pasal 1 Ayat 1) adalah sebagai berikut:

“Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak;”

“Perbankan adalah “segala sesuatu yang menyangkut tentang bank, mencakup kelembagaan, kegiatan usaha, serta cara dan proses dalam melaksanakan kegiatan usahanya.”

Penyajian skematis atas kegiatan usaha bank sesuai pengertian tersebut dapat digambarkan sebagai berikut:

Gambar 2.1: Kegiatan Usaha Bank Yang Utama

Sumber: disesuaikan dari Kasmir (2014, hal.5)

Dengan dana yang dihimpun terutama melalui

produk simpanan (deposits) dan sumber pendanaan lain — instrumen ekuitas dan

hutang — bank menyalurkan dana tersebut untuk pinjaman/kredit (loans)

dan sebagian kecil digunakan untuk berinvestasi dalam aset keuangan atau

sekuritas tertentu seperti obligasi. Karena simpanan merupakan bagian terbesar

jumlahnya dari aset perusahaan perbankan, bank sering disebut sebagai lembaga

simpanan (depository institution).

2.2. Peran Bank

Hampir semua usaha bisnis mengandalkan layanan jasa lembaga-lembaga keuangan yang menangani transaksi yang berhubungan dengan uang (money) dan aset keuangan (financial asset). Bank dan lembaga-lembaga keuangan bukan bank (LKBB) — di dalam sektor atau sistem keuangan suatu perekonomian — mempunyai peran kunci sebagai perantara atau penghubung keuangan (financial intemediary) antara pihak yang memiliki kelebihan dana (surplus units) dengan pihak yang kekurangan dana (deficit units). Secara teoritis, dari sudut pandang ekonomi, perantaraan keuangan (financial intermediation) mengalihkan tabungan (savings) menjadi investasi (investment) dengan cara menyalurkan dana dari pihak penabung ke pihak peminjam, dan dengan demikian membuat pasar keuangan (financial market) menjadi lebih efisien (Van Horne dan Wachowicz, 2009, hal. 60) dan membantu peningkatan efisiensi ekonomi dan pertumbuhan ekonomi melalui alokasi modal untuk penggunaan terbaiknya (Benton, 2015, hal. 67).

Dalam proses perantaraan ini, aktivitas utama bank adalah untuk memberikan pinjaman (loans) kepada para peminjam dan menghimpun simpanan (deposits) dari para penabung. Dengan kata lain, bank berperan sebagai perantara atau mediator antara pihak peminjam (borrowers) dan penabung (savers) seperti diilustrasikan pada Gambar 2.2.

Arus dana dari pihak yang mempunyai surplus dana (savers) kepada pihak yang membutuhkan dana (investors) dapat melalui dua jalur, yaitu secara langsung dan tidak langsung. Metode pertama, pembiayaan langsung (direct financing) terjadi bila peminjam mencari dana secara langsung — tanpa melalui pihak ketiga atau perantara keuangan — ke pasar keuangan (financial markets) dengan menjual surat-surat berharga kepada misalnya broker, dealer, dan bank-bank investasi.

Metode kedua, pembiayaan tidak langsung (indirect financing) terjadi bila pemilik surplus menaruh dana pada lembaga perantara keuangan (financial intermediaries) seperti bank, perusahaan asuransi, lembaga pembiayaan, dana pensiun dan kemudian lembaga-lembaga keuangan tersebut meminjamkannya pada unit yang membutuhkan.

Gambar 2.2:

Pembiayaan Langsung dan Tak Langsung

Pembiayaan Langsung dan Tak Langsung

Sumber: Casu, Girardone dan Molyneux, 2015, hal. 6

Transaksi pengalihan dana langsung (direct funds) umumnya berlaku di antara bisnis usaha perorangan dan usaha kecil dalam ekonomi yang pasar keuangan (financial markets) dan lembaga-lembaga keuangannya (financial institutions) belum begitu berkembang. Namun di negara maju umumnya ditemukan akan lebih efisien bagi usaha bisnis untuk menggunakan jasa lembaga perantara keuangan ketika tiba saatnya untuk meningkatkan modal. (Brigham dan Houston, 2011, hal. 35).

Manfaat dari proses intermediasi keuangan dapat lebih dipahami dengan melihat apa yang bank lakukan dan bagaimana mereka melakukannya. Sebagaimana telah diutarakan bahwa fungsi dasar, pokok, primer atau yang utama dari bank pada intinya adalah (1) menghimpun dana (deposits) dari ‘unit surplus’ dan (2) meminjamkan dana (loans) ke ‘unit defisit’. Simpanan (deposits) biasanya memiliki karakteristik berukuran kecil, berisiko rendah dan likuiditas tinggi, sedangkan pinjaman (loans) berukuran lebih besar, berisiko tinggi dan kurang likuid. Bank menjembatani kesenjangan antara kebutuhan pemberi pinjaman (lenders) dan peminjam (borrowers) dengan melaksanakan fungsi transformasi sebagai berikut: (Casu dkk, hal. 7)

(a) transfomasi ukuran (size transformation), yaitu bank mengumpulkan dana dari penabung dalam bentuk simpanan yang berukuran kecil-kecil dan mengemasnya menjadi paket pinjaman berukuran besar;

(b) transfomasi jatuh tempo (maturity transformation), yaitu bank mengubah dana jangka pendek menjadi jangka menengah dan panjang; dan

(c) transfomasi risiko (risk transformation), yaitu bank mampu meminimalisir risiko pinjaman perorangan dengan mendiversifikasi investasinya, mengelompokkan risiko, menyeleksi dan memantau peminjam serta menjaga cadangan modal sebagai penyangga kerugian yang tak diharapkan.

Dengan demikian alasan utama bank memiliki kelebihan dalam proses intermediasi ialah berkaitan dengan pemenuhan kebutuhan antara para pemberi pinjaman akhir (depositors) dan peminjam (borrowers).

Dengan demikian alasan utama bank memiliki kelebihan dalam proses intermediasi ialah berkaitan dengan pemenuhan kebutuhan antara para pemberi pinjaman akhir (depositors) dan peminjam (borrowers).

2.3. Jenis-jenis Bank

Dalam UU No. 10 Tahun 1998 Tentang Perbankan, bank digolongkan menurut jenisnya dan telah dilakukan penyederhanaan jenis bank menjadi dua jenis bank saja, yaitu Bank Umum (BU) dan Bank Perkreditan Rakyat (BPR), serta memperjelas ruang lingkup dan batas kegiatan yang dapat diselenggarakannya. Adapun yang dimaksud dengan Bank Umum dan BPR dalam Undang-undang ini adalah sebagai berikut:

“Bank Umum adalah bank yang melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan Prinsip Syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran”.

“Bank Perkreditan Rakyat adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan Prinsip Syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran”.

Pada bank umum — yang dalam literatur dikenal dengan sebutan bank komersial (commercial bank) — layanan jasa keuangan dalam transaksi lalu lintas sistem pembayaran (payment system) merupakan kegiatan penunjang atau sekunder untuk mendukung kelancaran kegiatan usaha primernya, yakni fungsi utama bank sebagai penghimpun dan penyalur dana masyarakat. Dari pengertian di atas, tersirat bahwa Bank Umum maupun BPR sama-sama dapat melakukan kegiatan penghimpunan dana dan penyaluran dana kepada masyarakat, tetapi berbeda kegiatannya dalam hal pemberian jasa dalam lalu lintas pembayaran, yakni BPR tidak memberikan jasa dalam lalu lintas pembayaran.

Di samping berdasarkan jenisnya, ada beberapa cara klasifikasi bank ditemukan dalam literatur ekonomi, keuangan, perbankan dan regulasi Bank Indonesia/OJK seperti dirangkum pada Tabel 2.1. Pengelompokan bank berdasarkan modal inti pertama kali dilakukan oleh Bank Indonesia pada tahun 2012, yaitu dengan dikeluarkannya aturan PBI Nomor 14 Tahun 2012 Tentang Kegiatan Usaha dan Jaringan Kantor Berdasarkan Modal Inti. Secara garis besar PBI tersebut mengatur mengenai (1) pengelompokan “bank berdasarkan kegiatan usaha” (BUKU) sesuai dengan besarnya modal inti, (2) kewajiban bank untuk menyalurkan kredit pembiayaan produktif, dan (3) pembukaan jaringan kantor bank yang harus didukung oleh alokasi modal inti yang mencukupi.

Tabel 2.6: Klasifikasi Bank

Dengan peraturan baru ini, yang kemudian dikonversi menjadi Peraturan OJK Nomor 6 Tahun 2016 Tentang Kegiatan Usaha dan Jaringan kantor Berdasarkan Modal Inti, Bank dikelompokkan menjadi 4 (empat) BUKU, yaitu: BUKU 1, BUKU, 2, BUKU 3, dan BUKU 4. Semakin tinggi Modal Inti Bank, semakin tinggi BUKU Bank dan semakin luas cakupan Kegiatan Usaha yang dapat dilakukan oleh Bank.

Pada Tabel 2.7 berikut ini terlihat bahwa sejalan dengan besaran modal intinya, kegiatan usaha yang terdapat pada BUKU 1 lebih bersifat layanan dasar perbankan (basic banking services); Kegiatan usaha pada BUKU 2 lebih luas daripada BUKU 1 dan demikian seterusnya hingga BUKU 4 yang mencakup kegiatan usaha penuh dan kompleks.

Adapun cakupan kegiatan usaha yang dapat dilakukan oleh Bank Konvensional pada masing-masing BUKU adalah sebagai berikut: (SE OJK No. 27 Tahun 2016 Tentang Kegiatan Usaha Bank Umum Berdasarkan Modal Inti)

a) BUKU 1 dapat melakukan Kegiatan Usaha dalam Rupiah berupa kegiatan penghimpunan dana dan kegiatan penyaluran dana berupa produk dan/atau aktivitas dasar, kegiatan pembiayaan perdagangan (trade finance), kegiatan keagenan dan kerjasama dengan cakupan terbatas, kegiatan sistem pembayaran dan electronic banking dengan cakupan terbatas, dan penyediaan jasa atau layanan lainnya. Bank juga dapat melakukan kegiatan penyertaan modal sementara dalam rangka penyelamatan kredit dan kegiatan sebagai Pedagang Valuta Asing (PVA).

b) BUKU 2 dapat melakukan Kegiatan Usaha dalam Rupiah dan valuta asing yang meliputi kegiatan penghimpunan dana, kegiatan penyaluran dana dengan cakupan yang lebih luas, kegiatan pembiayaan perdagangan (trade finance), kegiatan treasury secara terbatas, kegiatan sistem pembayaran dan electronic banking dengan cakupan lebih luas, kegiatan keagenan dan kerjasama dengan cakupan lebih luas, dan penyediaan jasa atau layanan lainnya. Bank juga dapat melakukan kegiatan penyertaan modal pada lembaga keuangan di Indonesia dan kegiatan penyertaan modal sementara dalam rangka penyelamatan kredit.

c) BUKU 3 dapat melakukan seluruh Kegiatan Usaha baik dalam Rupiah maupun valuta asing serta dapat melakukan penyertaan modal pada lembaga keuangan di Indonesia dan/atau di luar negeri terbatas pada wilayah regional Asia.

d) BUKU 4 dapat melakukan seluruh Kegiatan Usaha baik dalam Rupiah maupun valuta asing serta dapat melakukan penyertaan modal pada lembaga keuangan dengan jumlah lebih besar dari BUKU 3 di Indonesia dan/atau seluruh wilayah di luar negeri.

Tabel 2.6: Klasifikasi Bank

Sumber: diolah dari Kasmir (2014), Booklef Perbankan Indonesia (2017)

Dengan peraturan baru ini, yang kemudian dikonversi menjadi Peraturan OJK Nomor 6 Tahun 2016 Tentang Kegiatan Usaha dan Jaringan kantor Berdasarkan Modal Inti, Bank dikelompokkan menjadi 4 (empat) BUKU, yaitu: BUKU 1, BUKU, 2, BUKU 3, dan BUKU 4. Semakin tinggi Modal Inti Bank, semakin tinggi BUKU Bank dan semakin luas cakupan Kegiatan Usaha yang dapat dilakukan oleh Bank.

Pada Tabel 2.7 berikut ini terlihat bahwa sejalan dengan besaran modal intinya, kegiatan usaha yang terdapat pada BUKU 1 lebih bersifat layanan dasar perbankan (basic banking services); Kegiatan usaha pada BUKU 2 lebih luas daripada BUKU 1 dan demikian seterusnya hingga BUKU 4 yang mencakup kegiatan usaha penuh dan kompleks.

Tabel 2.6: Bank Umum Kegiatan Usaha (BUKU)

Sumber: OJK, Bookleef Perbankan Indonesia 2017

a) BUKU 1 dapat melakukan Kegiatan Usaha dalam Rupiah berupa kegiatan penghimpunan dana dan kegiatan penyaluran dana berupa produk dan/atau aktivitas dasar, kegiatan pembiayaan perdagangan (trade finance), kegiatan keagenan dan kerjasama dengan cakupan terbatas, kegiatan sistem pembayaran dan electronic banking dengan cakupan terbatas, dan penyediaan jasa atau layanan lainnya. Bank juga dapat melakukan kegiatan penyertaan modal sementara dalam rangka penyelamatan kredit dan kegiatan sebagai Pedagang Valuta Asing (PVA).

b) BUKU 2 dapat melakukan Kegiatan Usaha dalam Rupiah dan valuta asing yang meliputi kegiatan penghimpunan dana, kegiatan penyaluran dana dengan cakupan yang lebih luas, kegiatan pembiayaan perdagangan (trade finance), kegiatan treasury secara terbatas, kegiatan sistem pembayaran dan electronic banking dengan cakupan lebih luas, kegiatan keagenan dan kerjasama dengan cakupan lebih luas, dan penyediaan jasa atau layanan lainnya. Bank juga dapat melakukan kegiatan penyertaan modal pada lembaga keuangan di Indonesia dan kegiatan penyertaan modal sementara dalam rangka penyelamatan kredit.

c) BUKU 3 dapat melakukan seluruh Kegiatan Usaha baik dalam Rupiah maupun valuta asing serta dapat melakukan penyertaan modal pada lembaga keuangan di Indonesia dan/atau di luar negeri terbatas pada wilayah regional Asia.

d) BUKU 4 dapat melakukan seluruh Kegiatan Usaha baik dalam Rupiah maupun valuta asing serta dapat melakukan penyertaan modal pada lembaga keuangan dengan jumlah lebih besar dari BUKU 3 di Indonesia dan/atau seluruh wilayah di luar negeri.

Saturday, January 20, 2018

Daftar Gambar dan Tabel

Tabel 1.1:

Tabel 1.2:

Tabel 1.3:

Jumlah dan Aset Bank Umum Konvensional Berdasarkan BUKU

Tabel 1.4:

Top 10 Bank Terbesar di Indonesia (Berdasarkan Aset Tahun 2016)

Gambar 2.1: Fungsi Bank

Sumber: OJK (2016), Literasi Keuangan

Gambar 2.2: Fungsi Intermediasi

Sumber: Casu, Girardone dan Molyneux, 2015, hal. 4

Gambar 2.3: Arus Dana tanpa Perantara Keuangan

Sumber: Brigham dan Houston, 2011, hal. 4

Gambar 2.4: Pembiayaan Langsung

Gambar 2.5: Pembiayaan Langsung dan Tak Langsung

Sumber: Casu, Girardone dan Molyneux, 2015, hal. 6

Tabel 2.1: Klasifikasi Bank

Sumber: diolah dari Kasmir (2014), Booklef Perbankan Indonesia (2017)

Tuesday, January 2, 2018

Pedoman Perhitungan Rasio

Surat Edaran Bank Indonesia No. 3 Tahun 2001

Laporan Keuangan Publikasi Triwulanan dan Bulanan

Bank Umum serta Laporan tertentu yang disampaikan

kepada Bank Indonesia

------------------------------------------------------------------

Lampiran 14 Surat Edaran Bank Indonesia Nomor 3/30/DPNP tanggal 14 Desember 2001

Laporan yang wajib disajikan dalam Laporan Keuangan Publikasi

Triwulanan sekurang-kurangnya terdiri dari:

1) Lampiran 1 : Neraca

2) Lampiran 2 : Perhitungan Laba Rugi dan Saldo Laba

3) Lampiran 3 : Daftar Komitmen dan Kontinjensi

4) Lampiran 4 : Transaksi Valuta Asing dan Derivatif

5) Lampiran 5 : Kualitas Aktiva Produktif dan Informasi Lainnya

6) Lampiran 6 : Perhitungan Kewajiban Penyediaan Modal Minimum

7) Lampiran 7 : Rasio Keuangan

Pedoman

1) Lampiran 8 : Pedoman Penyusunan Neraca

2) Lampiran 9 : Pedoman Penyusunan Laporan Laba Rugi dan Perubahan Saldo Laba

3) Lampiran 10 : Pedoman Penyusunan Daftar Komitmen dan Kontinjensi

4) Lampiran 11 : Pedoman Penyusunan Laporan Transaksi Valuta Asing dan Derivatif

5) Lampiran 12 : Pedoman Penyusunan Laporan Kualitas Aktiva Produktif dan Informasi Lainnya

6) Lampiran 13 : Pedoman Perhitungan Rasio Kewajiban Penyediaan Modal Minimum

7) Lampiran 13a : Pedoman Perhitungan Aktiva Tertimbang Menurut Risiko

8) Lampiran 13b : Pedoman Perhitungan Modal

9) Lampiran 14 : Pedoman Perhitungan Rasio Keuangan

Laporan Keuangan Publikasi Triwulanan dan Bulanan

Bank Umum serta Laporan tertentu yang disampaikan

kepada Bank Indonesia

------------------------------------------------------------------

Lampiran 14 Surat Edaran Bank Indonesia Nomor 3/30/DPNP tanggal 14 Desember 2001

Pedoman Perhitungan Rasio Keuangan

Lampiran Terkait:Laporan yang wajib disajikan dalam Laporan Keuangan Publikasi

Triwulanan sekurang-kurangnya terdiri dari:

1) Lampiran 1 : Neraca

2) Lampiran 2 : Perhitungan Laba Rugi dan Saldo Laba

3) Lampiran 3 : Daftar Komitmen dan Kontinjensi

4) Lampiran 4 : Transaksi Valuta Asing dan Derivatif

5) Lampiran 5 : Kualitas Aktiva Produktif dan Informasi Lainnya

6) Lampiran 6 : Perhitungan Kewajiban Penyediaan Modal Minimum

7) Lampiran 7 : Rasio Keuangan

Pedoman

1) Lampiran 8 : Pedoman Penyusunan Neraca

2) Lampiran 9 : Pedoman Penyusunan Laporan Laba Rugi dan Perubahan Saldo Laba

3) Lampiran 10 : Pedoman Penyusunan Daftar Komitmen dan Kontinjensi

4) Lampiran 11 : Pedoman Penyusunan Laporan Transaksi Valuta Asing dan Derivatif

5) Lampiran 12 : Pedoman Penyusunan Laporan Kualitas Aktiva Produktif dan Informasi Lainnya

6) Lampiran 13 : Pedoman Perhitungan Rasio Kewajiban Penyediaan Modal Minimum

7) Lampiran 13a : Pedoman Perhitungan Aktiva Tertimbang Menurut Risiko

8) Lampiran 13b : Pedoman Perhitungan Modal

9) Lampiran 14 : Pedoman Perhitungan Rasio Keuangan

Subscribe to:

Comments (Atom)

Popular Posts

-

Bank Mandiri Bank Rakyat Indonesia Bank Negara Indonesia (BNI) Bank Central Asia (BCA) Komponen M...

-

Surat Edaran Bank Indonesia No. 3 Tahun 2001 Laporan Keuangan Publikasi Triwulanan dan Bulanan Bank Umum serta Laporan tertentu yang disam...

-

2.1. Pengertian Bank Di bagian awal bab pendahuluan, telah dikemukakan sepintas bahwa pada hakikatnya bank adalah salah satu lembaga keua...

-

Tabel 1.1: Jumlah Bank dan Aset Perbankan Tahun 2012 – 2016 Sumber: diolah dari SKKI Bank Indonesia, Juni 2017 Tabel 1.2: ...

-

PERATURAN OTORITAS JASA KEUANGAN NOMOR 11 /POJK.03/2016 TENTANG KEWAJIBAN PENYEDIAAN MODAL MINIMUM BANK UMUM Menim...

-

Bank Mandiri Giro Wajib Minimum (lanjutan) h. Giro pada Bank Indonesia dan bank lain (lanjutan) Berdasarkan Peraturan Bank Indonesia ...

-

1.1. Latar Belakang Penelitian Sektor keuangan, khususnya perbankan, mempunyai peranan yang sangat penting dalam kegiatan perekon...

-

Analisis Perbandingan: Membandingkan kinerja perusahaan A, B. C, dan D (kelompok Bank BUKU 4 ) perbedaan pokoknya (faktor/variabel) ...

-

BAB IV

-

Anthony, Robert N. (1993) Essentials of Accounting . 5th ed. Reading, MA: Addison Wesley, 1993. Benton E. Gup (2011). Banking and Fin...